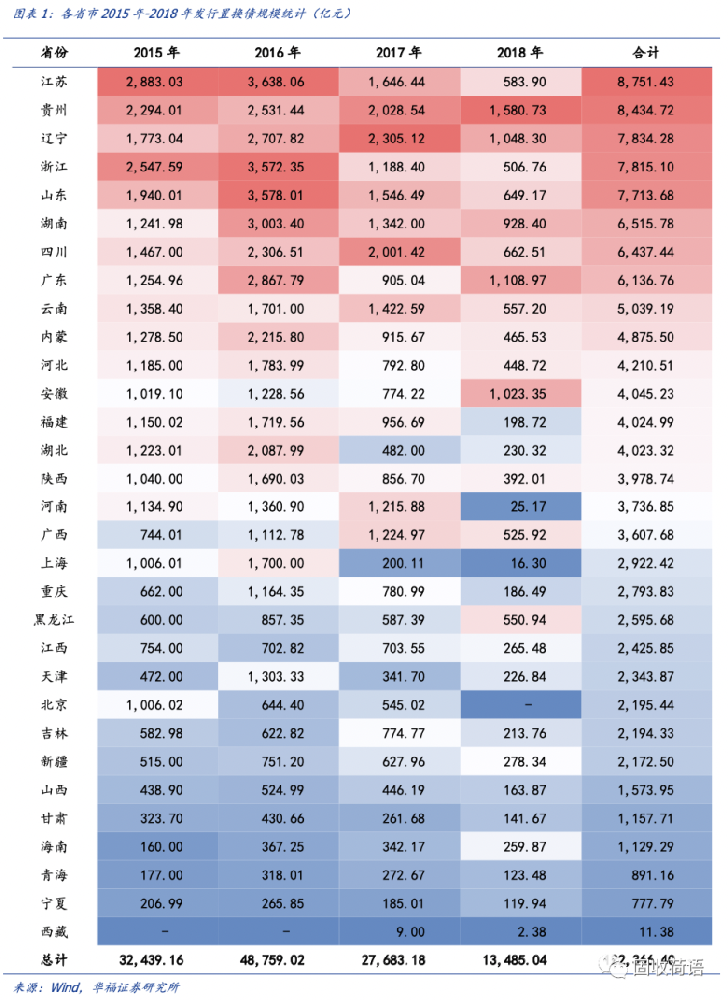

第二轮:2019年,通过“置换债”开展建制县隐性债务化解试点

2017年7月,中证政治局会议首次提出了“隐性债务”,并要求“要积极稳妥化解累积的地方政府债务风险,有效规范地方政府举债融资,坚决遏制隐性债务增量。”2018年8月,中央下发《中共中央国务院关于防范化解地方政府隐性债务风险的意见》(中发27号文),正式定义隐性债务为“地方政府在法定政府债务预算之外,直接或者承诺以财政资金偿还,以及违法提供担保等方式举借的债务,主要包括国有企事业单位替政府举借、由政府以财政资金偿还或提供担保的债务,以及政府在设立政府投资基金、开展政府和社会资本合作(PPP)、政府购买服务等过程中,通过约定回购投资本金或承诺保底收益等形成的政府中长期支出事项债务等。”

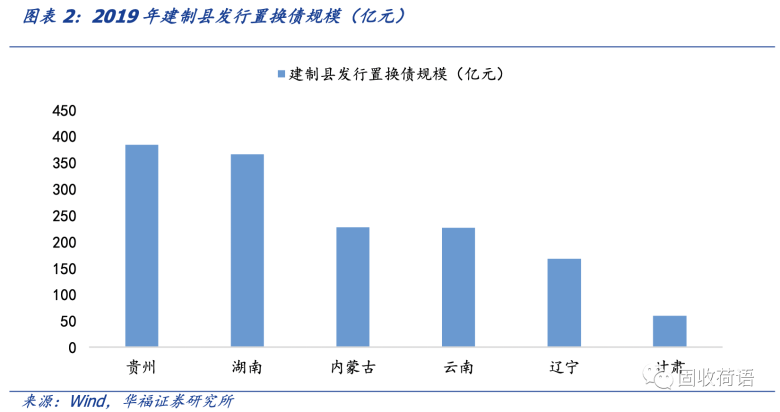

2019年,湖南、贵州、云南、辽宁、内蒙古、甘肃6个省份的部分建制县纳入试点,通过发行置换债来化解隐债。据统计,2019年共有7个省份发行了置换债,规模合计1579.24亿元,其中建制县发行了1429.24亿元;分省份看,贵州和湖南两省的建制县发行的置换债规模较高,分别在383.24亿元和365.61亿元。

第三轮:2020年12月-2022年6月,利用“特殊再融资债”置换隐债

2018年再融资债应运而生。2018年5月,财政部在《2018年4月地方政府债券发行和债务余额情况》首次提到了“再融资债券”,并将其定义为用于偿还部分到期地方政府债券本金的债券,可以理解为“借新还旧”债券,不能直接用于项目建设。再融资债券自2018年营运而生,开始大规模发行。

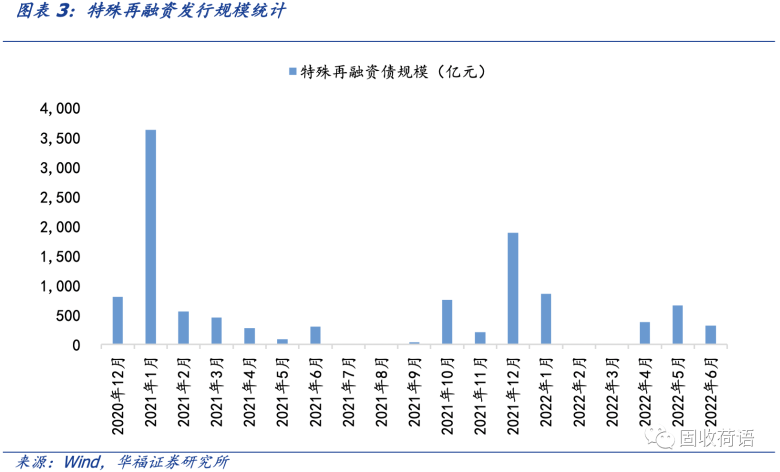

自2020年底,“特殊再融资债”称为置换隐债的重要地方债品种。直至2020年底,再融资债的资金用途发生了改变,从此前的“偿还到期政府债券”变成了“偿还政府存量债务”,而地方政府债务中除了包括地方政府债券,还包括隐性债务,因此市场普遍将可用于偿还隐债的再融资债称为“特殊再融资债”,其也成为了2020年底至2022年中的置换隐债的重要地方债品种。

自2020年12月至2022年6月,全国累计有28个省份共计发行了1.12万亿元的特殊再融资债,其中2021年1月、2021年12月是发行高峰期,单月发行规模分别超3600亿元和1800亿元。而自2022年6月之后,特殊再融资债就处于暂停发行状态,截止2023年6月中旬,暂无一笔特殊再融资债发行。

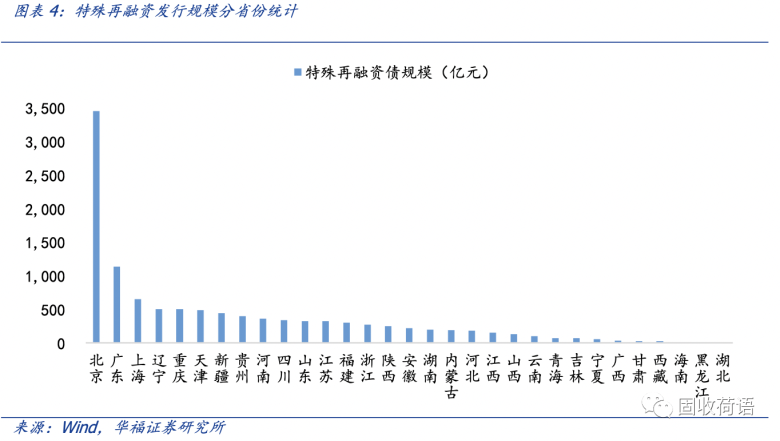

分省份来观察,北京、广东和上海三省发行的特殊再融资债规模最高,共5242亿元,三省主要是用于“全域无隐性债务试点”的债务化解工作,这种经济体量大、财政实力强的地区,率先开展全域无隐性债务试点工作,实现隐性债务清零,为全国其他地区全面化解隐性债务提供有益探索。

从化解效果来看,截止2022年末,广东省和北京市均在《2022年预算执行情况和2023年预算(草案)的报告》中提到,已完成全域无隐性债务试点任务。

而其他省份发行的特殊再融资债则主要用于建制县区隐性债务风险化解试点来置换隐债,辽宁、重庆、天津、新疆、贵州、河南等省份发行规模较大,在350亿元以上。

二、2023年“特殊再融资债”置换隐债或将重启

2023年开年,市场对于隐债置换的关注度明显提升。一方面是因为2023年1月7日银保监会主席郭树清接受采访时提到“积极配合化解地方政府隐性债务风险,督促金融机构增强风险管理能力,有序开展地方政府债务置换,推动优化债务期限结构,降低利率负担”;另一方面是因为贵州省财政厅在2023年1月31日公布了《贵州省2022年预算执行情况和2023年预算草案的报告》,其中披露了贵州债务化解情况及2023年的工作计划,预算报告中具体提出“争取高风险建制市县降低债务风险试点等政策支持,通过发行政府债券置换隐性债务,优化地方债务结构,降低债务成本。”

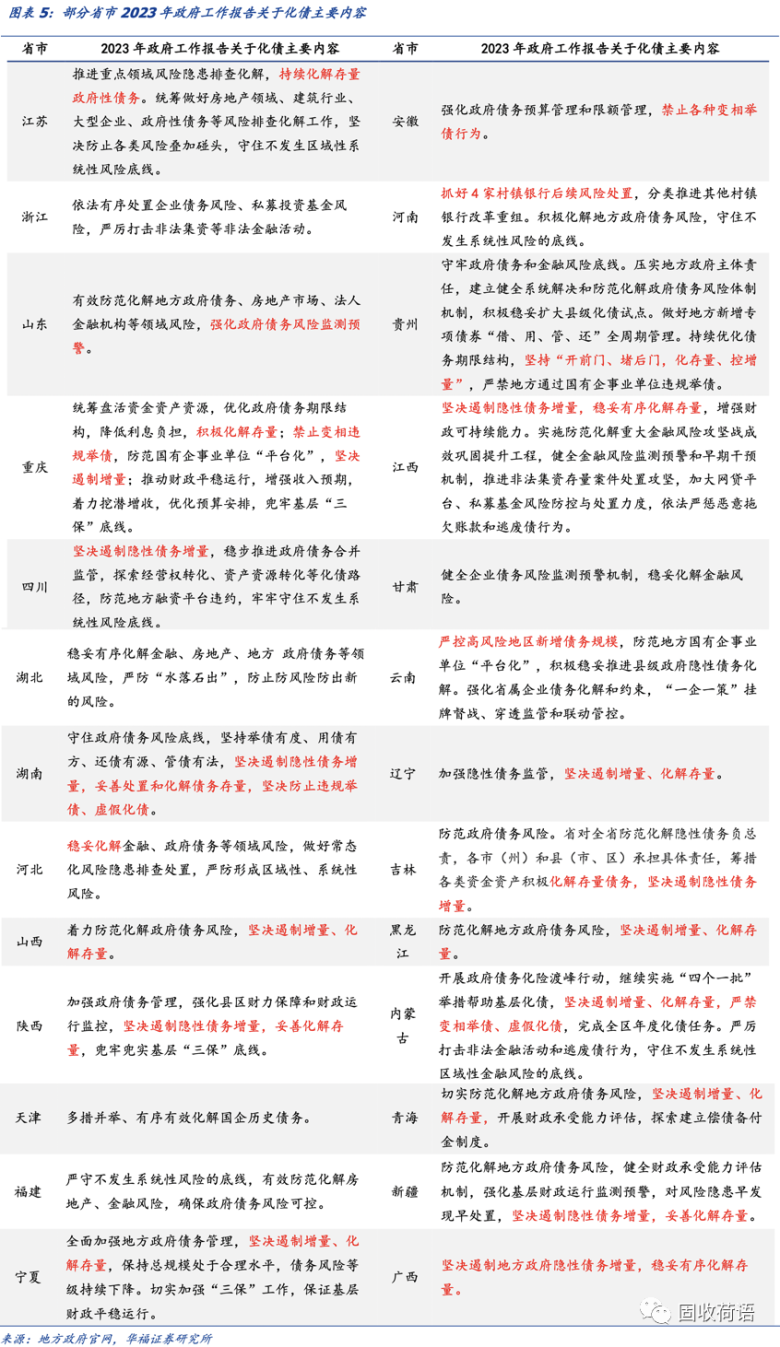

此外从各省市2023年政府工作报告可以看到,2023年各省市将延续2022年的“积极化解存量,坚决遏制增量”方面的态度,同时口径又有所强化。

我们认为,2023年各省市在继续沿用2022年各类化债举措的同时,或将重启“特殊再融资债”,开展新一轮隐债置换工作,优化地方政府债务结构。对于城投平台来讲,城投平台可以通过债务置换,有效降低融资成本,减轻债务压力,同时有助于重铸区域市场信心。

三、重启隐债置换能有多大空间?

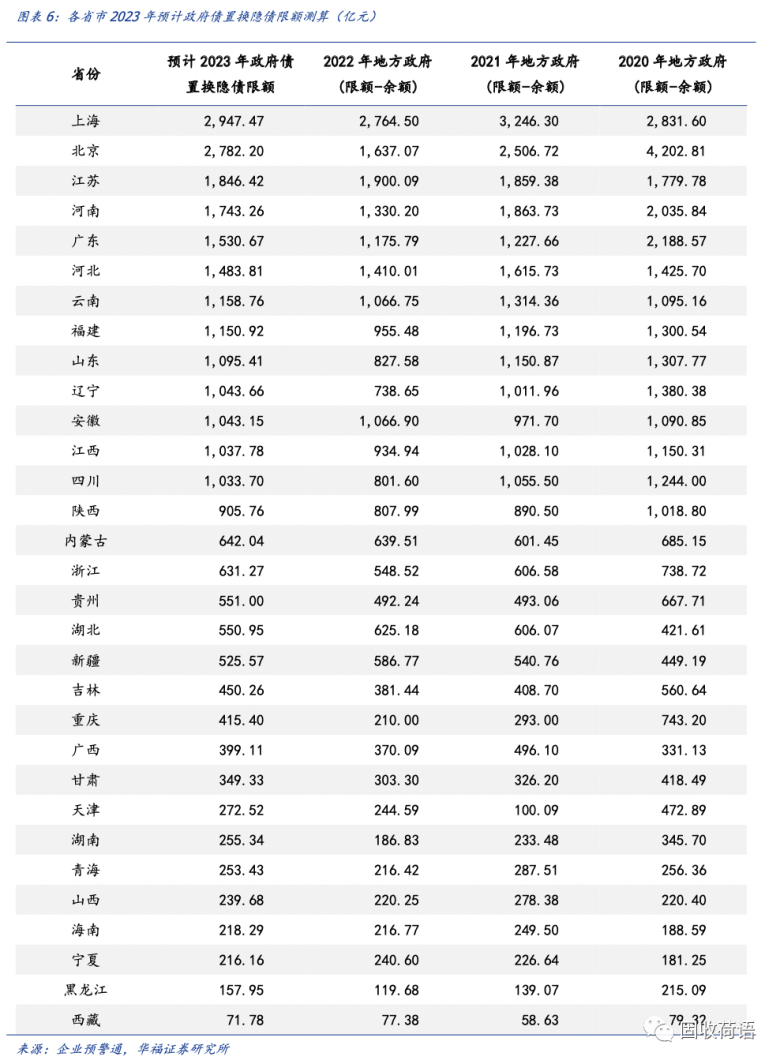

2023年各省市可用于置换隐债的地方政府债规模或可能是当年地方政府债限额的未使用部分。根据财政部2016年发布的《关于对地方政府债务实行限额管理的实施意见》,对地方政府债务余额实行限额管理,具体分为一般债务限额和专项债务限额。地方政府债务总限额由国务院根据国家宏观经济形势等因素确定,并报全国人民代表大会批准,即说明每年年末全国地方债务余额不能超过当年的限额。因此,我们认为2023年各省份置换隐债的最大限额空间=2023年地方政府债限额-2023年地方政府债余额。

现我们利用2020年-2022年三年地方政府(限额-余额)规模的均值估算2023年各省市政府债置换隐债限额,根据估算结果,全国大约有2.7万亿元的限额-余额空间可用于置换隐债;分省份来看,上海、北京、江苏、河南、广东等省市可用于置换隐债的空间较高,在1500亿元以上;第二梯队为河北、云南、福建、山东、辽宁、安徽、江西和四川,限额大概在1000亿元-1500亿元左右。

但是从另一方面考虑,由于地方债限额存在“回收-再分配机制”,或可能将经济财政发达,且债务负担较轻省份的债务限额回收,再分配给部分经济财政实力偏弱,债务负担较重的区域,以支持弱区域化债。

※转自华福证券“固收荷语”公众号中的一部分。